Prêt immobilier en CDD : Comment obtenir un crédit sans CDI [En 2025] ?

Prêt immobilier en CDD : Comment obtenir un crédit sans CDI [En 2025] ?

Dernière mise à jour : 28 avril 2025

Introduction

"Impossible d'obtenir un prêt immobilier en CDD". Cette phrase, vous l'avez probablement entendue ou lue à maintes reprises. Pourtant, elle est loin de refléter la réalité du marché bancaire en 2025. Si le contrat à durée déterminée représente effectivement un frein dans l'obtention d'un financement immobilier, il n'est en aucun cas un obstacle insurmontable.

En France, plus de 3,5 millions de personnes travaillent aujourd'hui sous contrat CDD, soit près de 13% de la population active. Face à cette évolution du marché du travail, les établissements bancaires ont progressivement adapté leurs offres pour répondre aux besoins de cette clientèle grandissante. Le prêt immobilier en CDD est désormais une réalité accessible, sous certaines conditions que nous allons détailler.

Que vous soyez en contrat à durée déterminée dans le secteur privé ou dans la fonction publique, que vous ayez un CDD de quelques mois ou de plusieurs années, cet article vous présente toutes les clés pour maximiser vos chances d'obtenir un financement immobilier. Découvrez les stratégies éprouvées, les banques les plus ouvertes à votre profil et les astuces de professionnels pour transformer votre rêve immobilier en réalité, même sans CDI.

Table des matières :

Les conditions générales pour obtenir un prêt immobilier en CDD

Les stratégies gagnantes selon votre situation en CDD

Les solutions avec ou sans garant

Comparatif des banques pour un prêt immobilier en CDD

Astuces et conseils pratiques

FAQ : Vos questions sur le prêt immobilier en CDD

Conclusion

Lire aussi l'article : Comment obtenir un prêt immobilier en CDD dans la fonction publique [En 2025] ? : Comment obtenir un prêt immobilier en CDD dans la fonction publique [En 2025] ?

1.Les conditions générales pour obtenir un prêt immobilier en CDD

1.1. Les critères évalués par les banques pour un emprunteur en CDD

Contrairement aux idées reçues, les banques n'évaluent pas uniquement la nature de votre contrat de travail. Un prêt immobilier en CDD est possible car les établissements financiers s'intéressent à un ensemble de critères qui, combinés, déterminent votre profil d'emprunteur.

Le taux d'endettement

Premier critère et non des moindres : votre taux d'endettement. Comme pour tout emprunteur, celui-ci ne doit pas dépasser 35% de vos revenus nets. Ce ratio, strictement encadré depuis la réglementation HCSF de 2021, s'applique également aux personnes en CDD. Un emprunteur qui gagne 2 500 € nets par mois ne pourra donc pas consacrer plus de 875 € mensuels au remboursement de l'ensemble de ses crédits.

"Les banques sont particulièrement vigilantes sur le taux d'endettement des profils en CDD, car elles cherchent à s'assurer que l'emprunteur dispose d'une marge de manœuvre financière suffisante en cas de période sans emploi entre deux contrats", explique Marie Dufour, courtière spécialisée en financement immobilier.

La durée et le renouvellement du contrat

L'ancienneté et la durée restante de votre CDD jouent un rôle prépondérant. Plus votre contrat est long, plus vous aurez de chances d'obtenir un financement. Un prêt immobilier CDD 3 ans sera ainsi plus facilement accordé qu'un crédit pour un contrat de 6 mois.

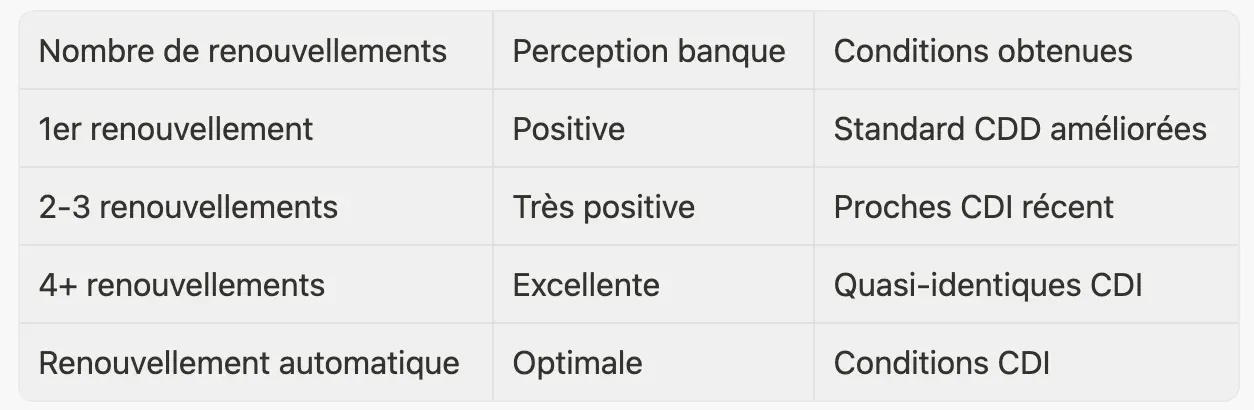

De même, les banques valorisent les CDD renouvelés plusieurs fois auprès d'un même employeur. Cela témoigne d'une certaine stabilité et d'une probable reconduction future.

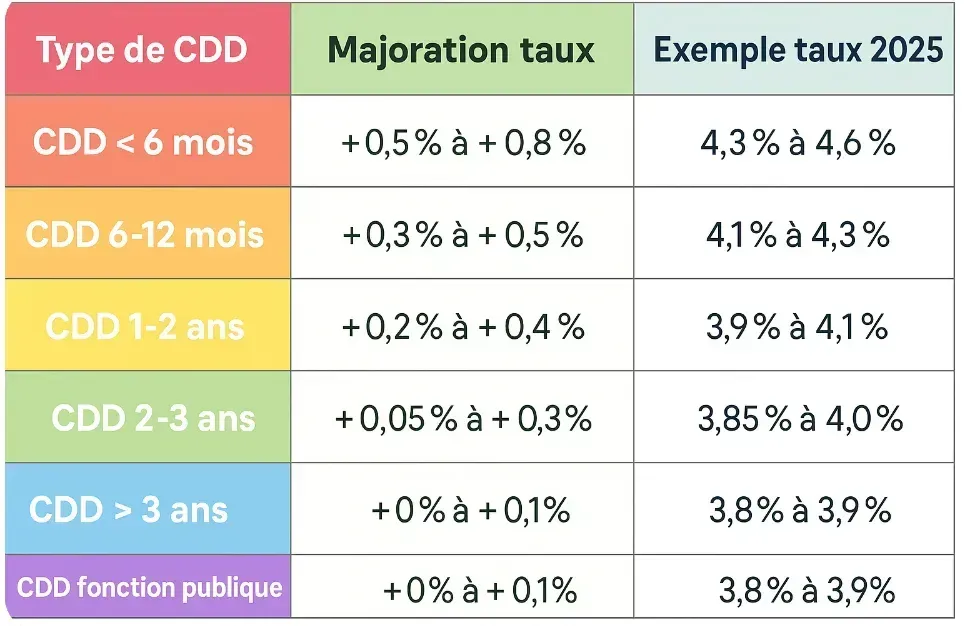

TABLEAU COMPARATIF : Impact de la durée du CDD sur les chances d'obtention d'un prêt

| Durée du CDD | Niveau de difficulté | Taux moyen supplémentaire | Apport recommandé |

|---|---|---|---|

| Moins de 6 mois | Très difficile | +0,5% à +0,8% | 30% minimum |

| 6 mois à 1 an | Difficile | +0,3% à +0,5% | 25% minimum |

| 1 à 2 ans | Modéré | +0,2% à +0,3% | 20% minimum |

| 3 ans et plus | Accessible | +0,1% à +0,2% | 15% minimum |

L'historique professionnel et la stabilité

Votre parcours professionnel antérieur pèse également dans la balance. "Une personne en CDD qui a enchaîné les contrats sans période de chômage sur les 2-3 dernières années présente un profil rassurant pour les banques", souligne Thomas Renard, analyste crédit chez Crédit Agricole.

Les établissements financiers examineront attentivement :

La continuité de vos revenus

L'évolution de votre rémunération

La régularité de votre emploi

Vos perspectives d'évolution professionnelle

Si vous pouvez démontrer une progression constante et une absence de "trous" dans votre CV, votre dossier gagnera en crédibilité.

Le secteur d'activité

Tous les CDD ne se valent pas aux yeux des banques. Celles-ci évaluent également le secteur dans lequel vous exercez :

Secteurs porteurs : santé, numérique, ingénierie... Ces domaines en tension offrent de nombreuses opportunités de reconversion en CDI et rassurent les établissements financiers.

Secteurs publics : un prêt immobilier CDD fonction publique est généralement plus facile à obtenir en raison de la stabilité perçue de l'employeur.

Secteurs à fort turnover : hôtellerie-restauration, événementiel... Ces domaines peuvent susciter plus de réticences de la part des banques.

1.2.L'importance de l'apport personnel

L'apport personnel représente l'un des leviers les plus puissants pour compenser le "handicap" du CDD aux yeux des banques. En 2025, disposer d'un apport significatif est devenu quasiment incontournable pour décrocher un prêt immobilier en CDD.

Le pourcentage idéal d'apport (20% minimum)

Si les emprunteurs en CDI peuvent parfois obtenir un financement avec un apport minimal de 10%, la barre est placée plus haut pour les titulaires d'un CDD. "Nous recommandons à nos clients en contrat à durée déterminée de viser un apport d'au moins 20% du montant de l'acquisition, frais de notaire inclus", conseille Julien Meyer, directeur d'agence Banque Populaire.

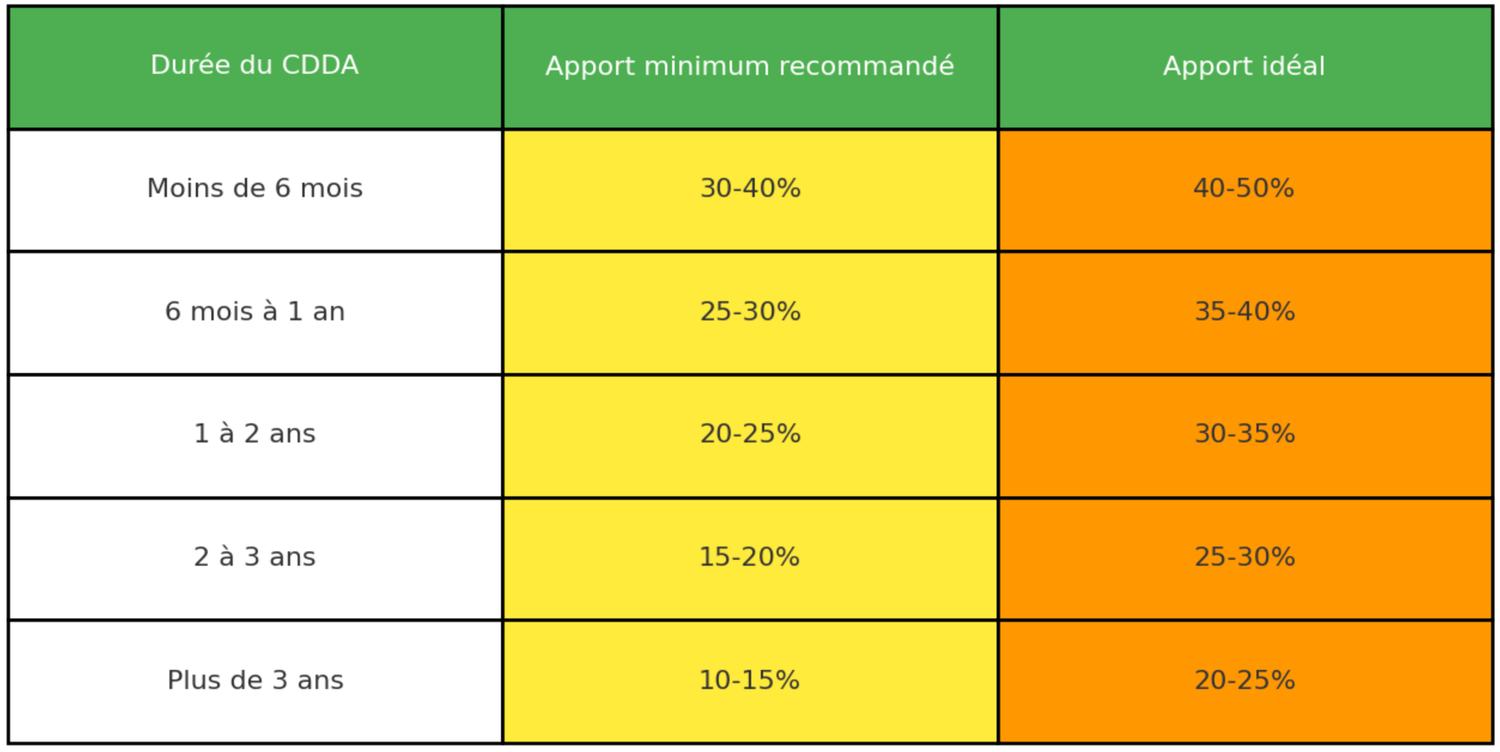

Cette recommandation varie toutefois selon la durée du contrat :

CDD > 2 ans : apport de 15-20% conseillé

CDD de 1 à 2 ans : apport de 20-25% conseillé

CDD < 1 an : apport de 25-30% conseillé

La pyramide de l'apport idéal selon la durée de votre CDD

Comment constituer rapidement un apport

Pour atteindre ces seuils d'apport, plusieurs stratégies s'offrent à vous :

L'épargne progressive : Le Plan d'Épargne Logement (PEL) et le Livret A restent des valeurs sûres pour constituer un apport, avec une sécurité totale du capital.

Les donations et donations-partages : Les donations familiales bénéficient d'abattements fiscaux intéressants (100 000 € par parent et par enfant tous les 15 ans).

Le déblocage anticipé de l'épargne salariale : Si vous disposez d'un PEE (Plan d'Épargne Entreprise), sachez que l'acquisition de la résidence principale fait partie des cas de déblocage anticipé autorisés.

La mobilisation du 1% Logement (Action Logement) : Les salariés d'entreprises cotisant à Action Logement peuvent bénéficier de prêts à taux avantageux pour constituer leur apport.

Les alternatives à l'apport classique

Si vous ne disposez pas d'un apport suffisant en liquidités, d'autres options existent :

La valorisation d'un bien déjà possédé : Si vous êtes propriétaire d'un autre bien immobilier, sa valeur peut être considérée comme un apport.

Le lissage du prêt : Certaines banques acceptent de moduler les mensualités (plus faibles au début, plus élevées ensuite) en anticipant une évolution favorable de votre situation professionnelle.

Le prêt à paliers : Cette formule permet d'adapter les mensualités à l'évolution prévisible de vos revenus.

1.3. Le dossier parfait pour un emprunteur en CDD

La qualité et la complétude de votre dossier peuvent faire toute la différence dans l'obtention d'un prêt immobilier en CDD. Voici comment constituer un dossier qui maximisera vos chances.

Les documents indispensables à fournir

Outre les pièces habituellement demandées à tout emprunteur (pièce d'identité, justificatifs de domicile, derniers avis d'imposition...), vous devrez apporter un soin particulier aux documents suivants :

Contrat(s) de travail : Fournissez non seulement votre contrat actuel, mais également vos précédents contrats pour démontrer votre stabilité professionnelle.

Bulletins de salaire : Idéalement les 12 ou 24 derniers mois, pour prouver la régularité de vos revenus.

Attestation(s) de l'employeur : Un document attestant de la possibilité de renouvellement de votre contrat peut fortement jouer en votre faveur.

Relevés bancaires : Les 3 derniers mois minimum, pour démontrer votre capacité à gérer votre budget.

Justificatifs d'épargne : Pour valoriser votre apport et votre capacité d'épargne.

Comment présenter son parcours professionnel

La manière dont vous présentez votre parcours professionnel peut transformer un "simple CDD" en atout crédible pour votre dossier de prêt :

Rédigez une note de synthèse de votre parcours professionnel, mettant en avant sa cohérence et son évolution positive.

Valorisez votre expertise et la demande pour vos compétences sur le marché du travail.

Expliquez les transitions entre vos différents emplois, en montrant qu'elles résultent de choix stratégiques et non de contraintes subies.

Mettez en avant votre réseau professionnel qui pourrait faciliter votre retour à l'emploi en cas de non-renouvellement.

L'importance d'un historique bancaire sain

Lorsque le statut professionnel présente un risque perçu comme plus élevé (CDD vs CDI), les banques scrutent avec encore plus d'attention la gestion quotidienne de vos finances :

Évitez absolument les incidents bancaires dans les 12 mois précédant votre demande de prêt.

Limitez les crédits à la consommation et remboursez-les si possible avant de lancer votre projet immobilier.

Démontrez une capacité d'épargne régulière, même modeste (100-200 € par mois).

Évitez les découverts répétés ou prolongés.

"Un comportement bancaire irréprochable peut compenser en partie la fragilité perçue d'un contrat CDD", confirme Stéphanie Laurent, responsable crédit chez BNP Paribas.

2. Les stratégies gagnantes selon votre situation en CDD : les stratégies pour optimiser votre dossier de prêt immobilier CDD

2.1. Prêt immobilier CDD de longue durée (focus sur les CDD de 3 ans)

Les contrats à durée déterminée ne sont pas tous logés à la même enseigne face aux banques. Un prêt immobilier CDD 3 ans présente des perspectives nettement plus favorables qu'un contrat plus court.

Les avantages d'un CDD long

Le CDD de longue durée, particulièrement celui de 3 ans, offre plusieurs avantages déterminants :

Visibilité sur les revenus : La banque peut projeter votre capacité de remboursement sur une période significative.

Stabilité présumée : Un employeur qui s'engage sur 3 ans témoigne d'une confiance importante dans votre profil.

Proximité avec le CDI : En termes de durée garantie, un CDD de 3 ans se rapproche des conditions d'évaluation d'un CDI encore en période d'essai.

Perspectives de renouvellement ou d'évolution : Les statistiques montrent qu'un CDD de 3 ans débouche plus fréquemment sur un CDI que les contrats courts.

Comment valoriser un CDD de 3 ans auprès des banques

Pour tirer le meilleur parti d'un contrat long, adoptez ces stratégies :

Anticipez votre demande : Idéalement, déposez votre dossier dans les 6 premiers mois de votre contrat, pour bénéficier de la plus longue durée restante possible.

Obtenez une projection d'évolution : Si possible, demandez à votre employeur un document précisant les perspectives de transformation en CDI.

Mettez en avant la rareté de votre profil : Si vous exercez dans un secteur en tension ou sur un poste difficile à pourvoir, soulignez-le dans votre dossier.

Valorisez la solidité de votre employeur : Un CDD long chez un employeur réputé stable (grand groupe, institution publique) rassure davantage les banques.

CALCULATEUR INTERACTIF :

Estimez vos chances d'obtenir un prêt avec votre CDD de 3 ans

Calculateur de chances d'obtention de prêt avec CDD de 3 ans

Cet outil vous aide à estimer vos chances d'obtenir un prêt bancaire avec votre contrat à durée déterminée de 3 ans. Remplissez les informations ci-dessous pour obtenir une évaluation personnalisée.

Estimation de vos chances

Conseils pour améliorer vos chances

Témoignages et exemples réussis

"Avec mon CDD de 3 ans dans l'enseignement supérieur, j'ai pu obtenir un prêt immobilier de 230 000 € sur 25 ans auprès de la Banque Postale. L'élément décisif a été la lettre de mon directeur de laboratoire qui mentionnait la probabilité forte d'une titularisation à l'issue de mon contrat." - Mathieu, 34 ans, maître de conférence contractuel.

"En tant que chercheuse avec un contrat européen de 3 ans, j'ai d'abord essuyé plusieurs refus. C'est finalement le Crédit Mutuel qui a accepté mon dossier, avec un apport de 25% et un taux légèrement majoré de 0,2% par rapport aux offres standard." - Sophia, 29 ans, ingénieure de recherche.

2.2. Prêt immobilier CDD dans la fonction publique

Le secteur public offre un cadre particulier pour les CDD, généralement perçu plus favorablement par les établissements bancaires. Obtenir un prêt immobilier CDD fonction publique est souvent plus accessible que dans le secteur privé.

Les spécificités du CDD dans le secteur public

Plusieurs caractéristiques distinguent les CDD de la fonction publique :

Stabilité de l'employeur : L'État et les collectivités territoriales sont considérés comme des employeurs pérennes, à l'abri des aléas économiques.

Renouvellements fréquents : Les statistiques montrent que 78% des CDD dans le secteur public sont renouvelés au moins une fois.

Possibilité de titularisation : Après plusieurs contrats, de nombreux agents contractuels sont titularisés ou obtiennent des CDI publics.

Grilles salariales prévisibles : L'évolution des rémunérations suit des règles connues à l'avance, facilitant les projections financières.

Pourquoi les banques font plus confiance aux CDD de la fonction publique

Cette confiance accrue s'explique par plusieurs facteurs :

Risque de chômage réduit : Le taux de non-renouvellement des CDD est significativement plus faible dans le public (12%) que dans le privé (31%).

Données statistiques favorables : Les études internes des banques montrent des taux de défaut de paiement inférieurs pour les fonctionnaires contractuels par rapport aux CDD du privé.

Perspectives d'évolution encadrées : Les parcours professionnels dans la fonction publique sont plus prévisibles et moins sujets aux ruptures.

Protection sociale avantageuse : Les dispositifs de protection sociale du secteur public offrent une sécurité supplémentaire.

Les offres spéciales pour les fonctionnaires en CDD

Plusieurs établissements ont développé des offres dédiées aux agents publics contractuels :

Banque Populaire - Offre Fonction Publique : Accessible dès 6 mois d'ancienneté en CDD public, avec une majoration de taux limitée à 0,1-0,2%.

Banque Française Mutualiste : Partenaire historique de la fonction publique, elle propose des conditions assouplies pour les CDD publics (apport minimum réduit à 15%).

Crédit Social des Fonctionnaires : Accepte les dossiers des contractuels avec une ancienneté de 1 an minimum dans le service public.

Casden : Offre des solutions spécifiques pour les enseignants contractuels, avec des taux préférentiels.

[TABLEAU COMPARATIF : Les meilleures offres bancaires pour les CDD de la fonction publique en 2025]

| Banque | Type d'offre | Ancienneté minimum | Apport minimum | Majoration de taux |

|---|---|---|---|---|

| Banque Populaire | Offre Fonction Publique | 6 mois en CDD public | 10% | 0,1-0,2% |

| Banque Française Mutualiste | Partenaire fonction publique | 1 an | 15% | 0,2-0,3% |

| Crédit Social des Fonctionnaires | Offre pour contractuels | 1 an dans le service public | 10% | 0,2-0,3% |

| Casden | Offre pour enseignants contractuels | 6 mois | 10% | Taux préférentiels |

Points à retenir

Les CDD de la fonction publique bénéficient d’un accès facilité au crédit immobilier, avec des conditions généralement plus favorables que les CDD du secteur privé, en raison de la stabilité de l’employeur public et des perspectives de renouvellement ou de titularisation.

Les banques spécialisées ou partenaires de la fonction publique (Banque Populaire, BFM, CSF, CASDEN) proposent des offres dédiées, souvent accessibles dès 6 à 12 mois d’ancienneté en CDD public, avec une majoration de taux limitée ou nulle.

L’apport personnel exigé est parfois réduit, mais reste généralement autour de 10 à 15 %.

Les avantages incluent des taux préférentiels, des conditions d’assurance adaptées, la possibilité de moduler les mensualités, et un accompagnement spécifique par des conseillers connaissant bien le secteur public.

Pour optimiser ses chances, il est conseillé de présenter un dossier solide (gestion saine des finances, apport, co-emprunteur si possible).

2.3. Emprunter avec un CDD et un CDI (couple mixte)

La configuration "couple mixte" (un conjoint en CDD, l'autre en CDI) représente l'une des stratégies les plus efficaces pour obtenir un financement immobilier. Emprunter avec un CDD et un CDI permet souvent de contourner les réticences des banques.

L'avantage du co-emprunteur en CDI

Le conjoint en CDI apporte une sécurité déterminante au dossier :

Garantie de revenus stables sur toute la durée du prêt

Réduction du risque perçu par la banque

Amélioration significative du profil global des emprunteurs

Possibilité d'obtenir des conditions proches de celles d'un couple où les deux conjoints sont en CDI

Une étude du Crédit Logement (2024) révèle que 83% des dossiers "couple mixte CDD/CDI" reçoivent une réponse positive, contre seulement 41% pour les dossiers où les deux emprunteurs sont en CDD.

Comment répartir l'emprunt entre les co-emprunteurs

La stratégie de répartition peut influencer les conditions obtenues :

Répartition proportionnelle aux revenus : La solution la plus classique, souvent préférée des banques.

Répartition majorée pour le CDI : Attribuer une part plus importante (60-70%) de l'emprunt au conjoint en CDI peut rassurer l'établissement prêteur.

Souscription solidaire avec quotités ajustées : Vous pouvez jouer sur les quotités d'assurance emprunteur pour optimiser le coût global (ex: 70% pour le CDI, 30% pour le CDD).

Propriété démembrée : Dans certains cas, structurer l'acquisition en démembrement (usufruit/nue-propriété) peut offrir des avantages fiscaux et financiers.

Pour illustrer ces options, considérons un couple avec les caractéristiques suivantes :

Emprunteur 1 : CDI, 3 200 € nets/mois

Emprunteur 2 : CDD 2 ans, 2 400 € nets/mois

Projet : Acquisition à 290 000 €, apport 50 000 €

Tableau : simulations comparatives des

4 stratégies de répartition

Les pièges à éviter dans cette configuration

Malgré ses avantages, la configuration "couple mixte" comporte quelques écueils à éviter :

Ne pas sous-estimer l'impact des quotités d'assurance : Une répartition déséquilibrée peut engendrer un surcoût significatif.

Attention aux clauses de solidarité : Vérifiez les conditions en cas de séparation ou de changement de situation professionnelle.

Ne pas négliger la protection du conjoint "fragile" : Prévoyez des garanties adaptées pour protéger le conjoint en CDD en cas d'accident de la vie.

Éviter de masquer les projets professionnels : Si le conjoint en CDD envisage une reconversion ou une pause professionnelle, mieux vaut l'intégrer dans la réflexion initiale.

"La transparence reste de mise, même dans une configuration favorable comme le couple mixte", rappelle Maître Caroline Dubois, notaire spécialisée en droit immobilier.

"Une banque qui découvre a posteriori des informations dissimulées pourrait remettre en cause les conditions accordées."

3. Les solutions avec ou sans garant

3.1.Emprunter en CDD avec garant

Face aux réticences des banques, le recours à un garant peut considérablement faciliter l'obtention d'un prêt immobilier en CDD. Cette option, particulièrement pertinente pour les profils jugés "à risque", mérite d'être explorée.

Qui peut être garant ?

Plusieurs options s'offrent à vous pour emprunter en CDD avec garant :

Caution personnelle (personne physique) :

Parents ou membres de la famille

Amis proches

Toute personne présentant une solidité financière suffisante

Caution institutionnelle (personne morale) :

Organismes spécialisés (Crédit Logement, CAMCA, etc.)

Fonds de garantie professionnels

Certains employeurs (notamment dans la fonction publique)

Le garant idéal doit présenter un profil financier solide : revenus stables et suffisants, patrimoine significatif, faible endettement et historique crédit irréprochable.

Les différents types de cautionnement

Il existe plusieurs formes de cautionnement, aux implications juridiques et financières différentes :

Cautionnement simple : Le garant ne peut être poursuivi qu'après épuisement des voies de recours contre l'emprunteur principal.

Cautionnement solidaire : Le plus courant en matière immobilière. La banque peut se retourner directement contre le garant sans avoir à poursuivre d'abord l'emprunteur.

Hypothèque : Le garant met en garantie un bien immobilier lui appartenant.

Nantissement : Le garant apporte en garantie des actifs financiers (assurance-vie, portefeuille-titres, etc.).

Comment présenter le garant dans votre dossier

Pour maximiser l'impact positif d'un garant sur votre dossier de prêt immobilier en CDD, suivez ces recommandations :

Constituez un dossier complet pour le garant :

Justificatifs d'identité et de domicile

Avis d'imposition des deux dernières années

Bulletins de salaire des 3 derniers mois (ou bilans pour les indépendants)

Relevés de compte des 3 derniers mois

État du patrimoine (relevés de placement, titres de propriété)

Présentez clairement ses capacités financières :

Calculez et mettez en avant sa capacité de remboursement

Soulignez son faible taux d'endettement

Valorisez son patrimoine global

Précisez la relation avec le garant :

Le lien familial est généralement perçu comme plus sécurisant

Expliquez les motivations du garant à vous soutenir

Préparez une lettre d'engagement :

Un document signé du garant expliquant sa démarche

Sa connaissance des implications financières

Son engagement sur la durée

"Un dossier garant bien préparé peut faire basculer une décision de crédit du 'non' vers le 'oui'. J'ai vu des situations où la qualité du garant a permis d'obtenir non seulement l'accord de principe, mais aussi des conditions plus avantageuses." - Emmanuel Certin, courtier spécialisé

3.2.Crédit en CDD sans garant.

Si vous préférez ou ne pouvez pas recourir à un garant, l'obtention d'un crédit en CDD sans garant reste possible, moyennant des conditions plus strictes et des stratégies alternatives.

Les conditions à remplir impérativement

Pour maximiser vos chances de succès sans garant, certains critères deviennent quasi-impératifs :

Apport personnel conséquent : Visez au minimum 25-30% du montant total de l'opération, frais de notaire inclus.

Stabilité professionnelle démontrée : Idéalement, au moins 2 ans d'ancienneté dans votre secteur d'activité, avec des contrats de durée croissante.

Secteur d'activité porteur : Exercer dans un domaine où les opportunités d'emploi sont nombreuses renforce considérablement votre dossier.

Reste à vivre confortable : Au-delà du taux d'endettement, les banques évaluent désormais le "reste à vivre" (montant disponible après remboursement des crédits et charges fixes). Un minimum de 800 € par personne est généralement attendu.

Épargne de précaution : Disposer d'une épargne disponible équivalente à 6-12 mois de mensualités rassure considérablement les établissements prêteurs.

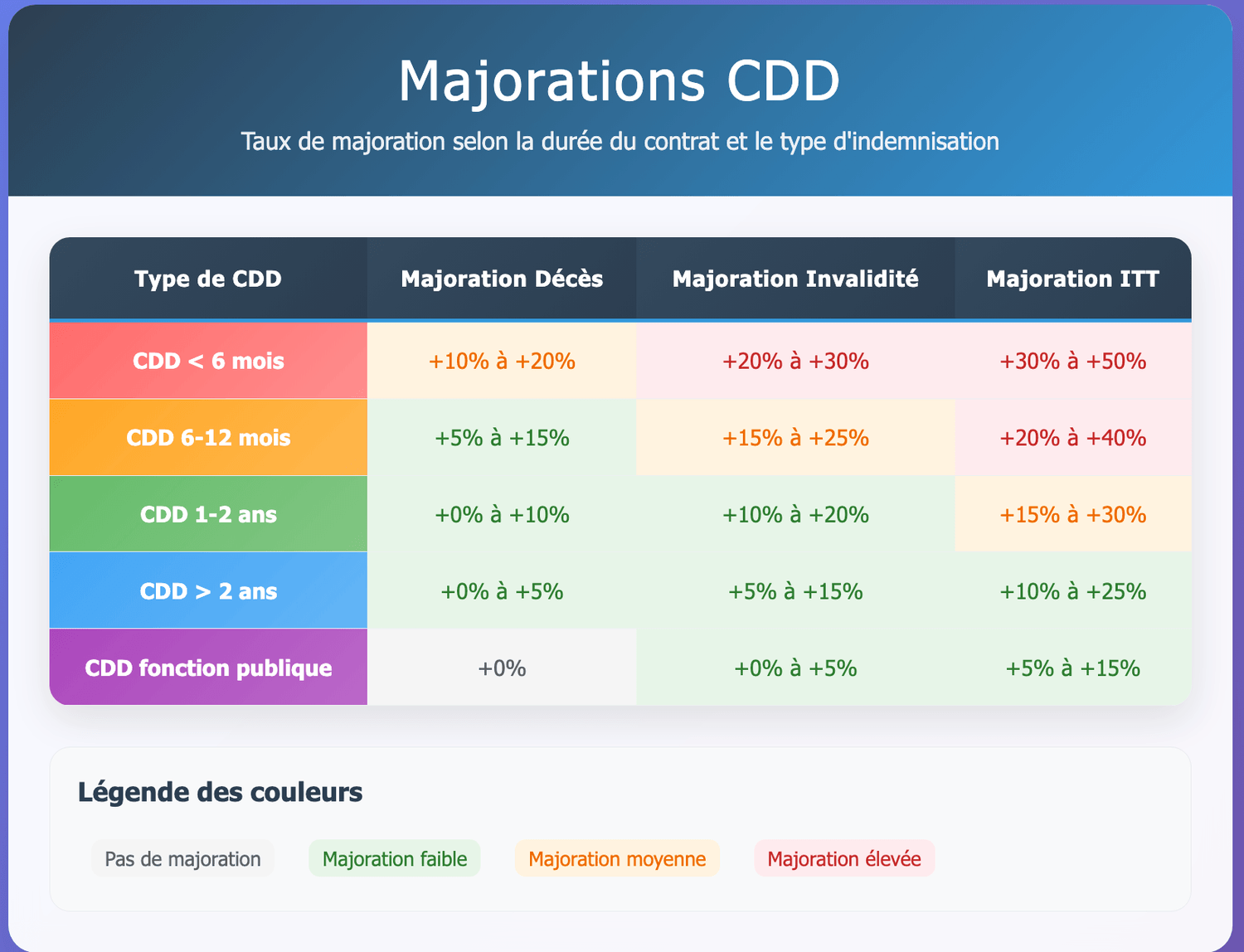

Les assurances complémentaires qui rassurent les banques

Pour compenser l'absence de garant, plusieurs protections peuvent renforcer votre dossier :

Assurance perte d'emploi : Cette garantie optionnelle, bien que coûteuse (environ 0,3% à 0,5% du capital emprunté par an), peut couvrir vos mensualités pendant 6 à 12 mois en cas de chômage.

Assurance emprunteur renforcée : Opter pour des garanties étendues en invalidité et incapacité de travail.

Délégation d'assurance-vie : Mettre en nantissement un contrat d'assurance-vie peut parfois remplacer une caution traditionnelle.

Période de différé initial : Commencer les remboursements après une période de 3 à 6 mois peut rassurer la banque sur votre capacité à constituer une épargne de sécurité.

Évaluez le coût vs. bénéfice d'une assurance perte d'emploi avec ce calculateur.

Calculateur Assurance Perte d'Emploi

Évaluez si cette garantie est financièrement intéressante pour votre situation

Résultats de votre simulation

Analyse de rentabilité :

Tableau d'amortissement simplifié

| Année | Capital restant | Coût assurance |

|---|

Points à considérer :

- Ratio < 1 : L'assurance est statistiquement rentable

- Ratio entre 1 et 1.5 : Peut être intéressante pour la tranquillité d'esprit

- Ratio > 1.5 : Peu rentable statistiquement

Notez que ces calculs ne tiennent pas compte de la valeur psychologique de la couverture ni des spécificités de votre contrat d'assurance.

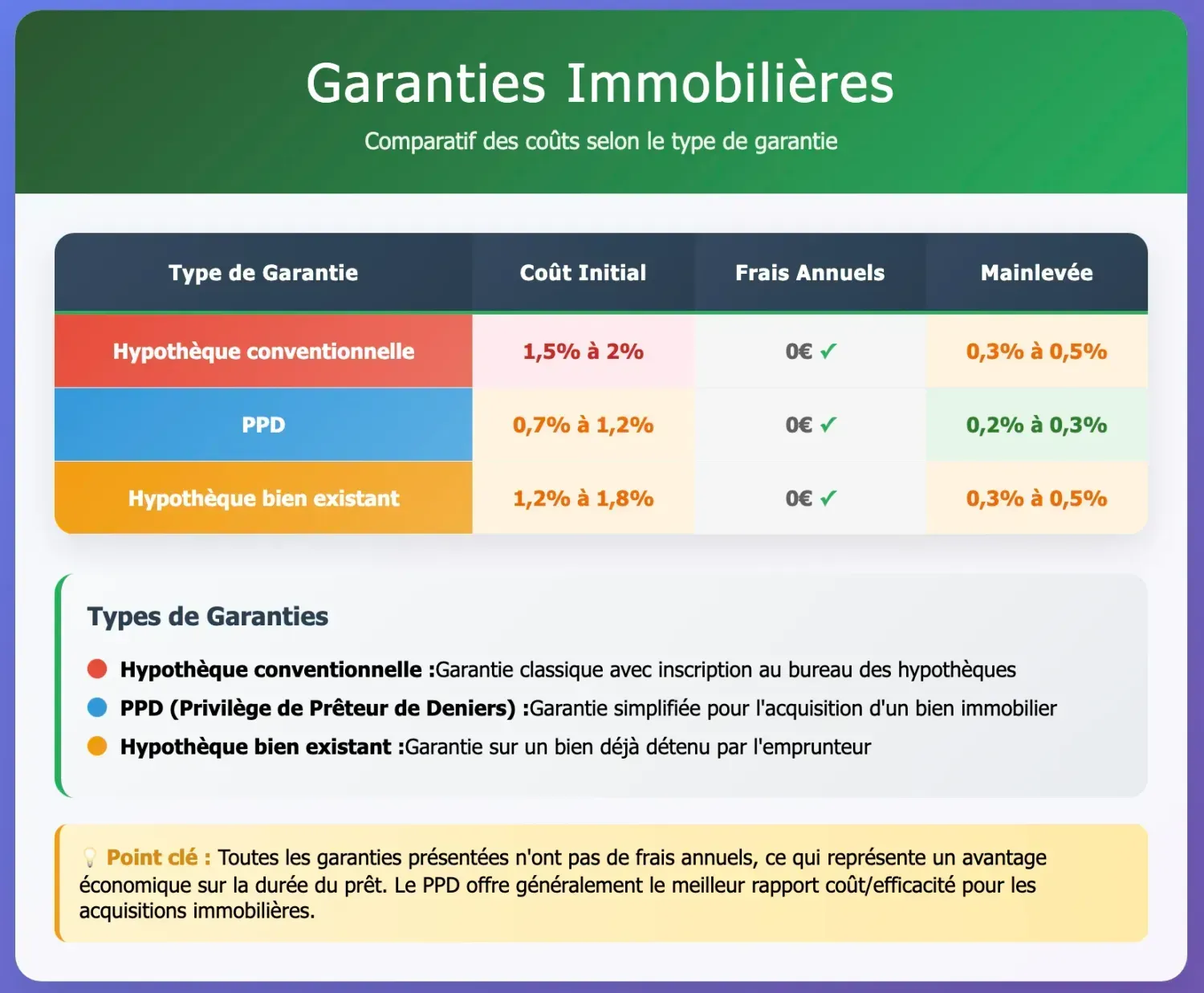

Les organismes de cautionnement (CAMCA, Crédit Logement)

Une alternative intéressante au garant personnel est le recours à un organisme de cautionnement :

Crédit Logement : Institution de référence qui garantit votre prêt auprès de la banque moyennant une commission (environ 1 à 2% du montant emprunté) et un dépôt de garantie (partiellement remboursable en fin de prêt).

CAMCA (Caution Mutuelle du Crédit Agricole) : Réservé aux clients du Crédit Agricole, cet organisme propose des conditions souvent attractives pour les emprunteurs en CDD.

CNP Caution : Partenaire de plusieurs réseaux bancaires, notamment la Banque Postale.

MGEN Caution (pour les enseignants) : Solution spécifique pour les personnels de l'Éducation nationale, y compris contractuels.

Ces organismes évaluent votre dossier selon leurs propres critères, parfois plus souples que ceux des banques traditionnelles. En 2024, Crédit Logement a notamment assoupli ses conditions pour les CDD longs (>18 mois) dans les secteurs en tension.

"Les organismes de caution mutuelle représentent souvent la solution idéale pour les emprunteurs en CDD qui ne souhaitent pas solliciter leur entourage. Le coût est raisonnable au regard du service rendu et du 'déblocage' qu'ils permettent." - Audrey Mercier, responsable des partenariats chez un grand réseau de courtiers.

4. Comparatif des banques pour un prêt immobilier en CDD.

4.1. Prêt immobilier CDD au Crédit Agricole

Le Crédit Agricole s'est positionné comme l'un des établissements les plus ouverts aux emprunteurs en contrat à durée déterminée, avec une offre spécifique et des conditions adaptées.

Les conditions spécifiques

Pour obtenir un prêt immobilier CDD Crédit Agricole, vous devrez satisfaire aux critères suivants : • Durée minimale de CDD : 6 mois d'ancienneté et au moins 6 mois restants sur le contrat actuel • Renouvellements préalables : Un avantage significatif si vous avez déjà été renouvelé chez le même employeur • Apport personnel :

15% minimum pour les CDD de plus de 2 ans

20% minimum pour les CDD entre 1 et 2 ans

25% minimum pour les CDD de moins d'un an • Taux d'endettement : Plafonné à 33% des revenus nets, légèrement plus restrictif que le maximum légal • Épargne de précaution : Généralement 3 à 6 mois de mensualités disponibles sur un compte épargne

Le Crédit Agricole propose par ailleurs un dispositif de "pré-qualification professionnelle" qui permet aux emprunteurs en CDD dans certains secteurs (santé, enseignement, ingénierie) de bénéficier de conditions proches de celles des CDI.

Les avantages et inconvénients

Avantages :

Présence nationale avec une forte implantation locale permettant une analyse personnalisée des dossiers

Organisme de caution intégré (CAMCA) facilitant l'accès au prêt sans garant personnel

Offres spécifiques pour les CDD du secteur public et parapublic

Possibilité de moduler les mensualités (à la hausse ou à la baisse) en cas d'évolution de situation professionnelle

Application mobile performante pour le suivi de votre prêt

Inconvénients :

Politique tarifaire variable selon les caisses régionales

Majoration de taux pour les CDD courts (0,2% à 0,4% selon les profils)

Frais de dossier généralement plus élevés que la moyenne du marché

Délais de traitement parfois longs (3 à 4 semaines pour une réponse définitive)

Exigence forte sur les documents justifiant la stabilité professionnelle.

Études de cas et taux pratiqués

Cas 1 : Pierre, enseignant contractuel

CDD de 2 ans dans l'Éducation nationale

2 800 € nets/mois

Apport de 35 000 € (18%)

Projet : Appartement à 195 000 €

Offre obtenue : Prêt sur 25 ans à 3,65% (soit CDI+0,15%), assurance comprise

Cas 2 : Laura, ingénieure biomédicale

CDD de 3 ans dans un laboratoire pharmaceutique

3 600 € nets/mois

Apport de 60 000 € (25%)

Projet : Maison à 240 000 €

Offre obtenue : Prêt sur 20 ans à 3,55%, possibilité de modulation des mensualités

Cas 3 : Maxence, technicien événementiel

CDD de 8 mois, après 3 autres CDD dans le même secteur

2 200 € nets/mois

Apport de 40 000 € (29%)

Projet : Appartement à 140 000 €

Offre obtenue : Prêt sur 20 ans à 3,95% avec caution CAMCA obligatoire

TABLEAU COMPARATIF :

Taux moyens pratiqués par le Crédit Agricole selon le profil CDD en avril 2025

Les conditions d'accès au crédit immobilier varient sensiblement selon le type de contrat de travail. Voici une analyse détaillée des taux pratiqués par le Crédit Agricole pour les salariés en CDD, avec les surprimes applicables par rapport aux CDI et les apports personnels requis.

| Type de CDD | Durée maximale | Taux nominal | Surprime CDD | Apport minimum |

|---|---|---|---|---|

| CDD long (> 2 ans) | 25 ans | 3,65% | +0,15% | 15-20% |

| CDD moyen (1-2 ans) | 25 ans | 3,80% | +0,30% | 20-25% |

| CDD court (< 1 an) | 20 ans | 3,95% | +0,45% | 25-30% |

| CDD fonction publique | 25 ans | 3,60% | +0,10% | 15% |

Analyse des données

Cette grille tarifaire révèle plusieurs enseignements clés pour les emprunteurs en CDD :

- Écart significatif entre CDD courts et longs (0,30% d'écart)

- Avantage notable pour la fonction publique (-0,05% par rapport aux CDD longs)

- Durée réduite pour les CDD courts (20 ans max vs 25 ans)

- Apport progressif pouvant aller jusqu'à 30% pour les situations les plus précaires

Comment optimiser son prêt en CDD ?

Pour maximiser vos chances d'obtenir un prêt intéressant en CDD :

- Négociez la surprime en comparant plusieurs offres bancaires

- Valorisez votre stabilité (ancienneté, secteur porteur, perspectives de CDI)

- Augmentez votre apport pour compenser le risque perçu

- Envisagez un co-emprunteur en CDI pour améliorer votre dossier

- Anticipez les frais (frais de dossier souvent plus élevés pour les CDD)

"Le Crédit Agricole adopte une approche pragmatique des dossiers CDD, particulièrement pour les secteurs où la pénurie de main-d'œuvre garantit quasiment un renouvellement ou une évolution vers un CDI", témoigne Fabrice Moreau, courtier indépendant.

4.2. Prêt immobilier CDD au CIC

Le CIC a développé une approche innovante pour les nouvelles formes d'emploi, devenant l'une des banques de référence pour les emprunteurs en CDD, avec son offre dédiée.

L'offre "Prêt Immo nouvelles formes d'emploi"

Lancée en 2023 et améliorée début 2025, cette offre spécifique s'adresse aux profils atypiques, dont les CDD. Elle repose sur une analyse globale qui va au-delà du simple contrat de travail :

Évaluation dynamique : Prise en compte de l'évolution professionnelle plutôt que de la situation instantanée

Scoring adapté : Grille d'analyse spécifique valorisant l'employabilité et le secteur d'activité

Partenariats sectoriels : Conventions avec certaines branches professionnelles où le CDD est la norme (audiovisuel, recherche, enseignement supérieur)

Accompagnement personnalisé : Conseiller dédié formé aux parcours professionnels non-linéaires

Ce dispositif permet au CIC de proposer des solutions de financement à des profils qui seraient systématiquement refusés dans d'autres établissements, notamment les CDD courts mais régulièrement renouvelés.

Les conditions d'éligibilité

Pour accéder au "Prêt Immo nouvelles formes d'emploi" du CIC, vous devez répondre aux critères suivants :

Critères professionnels :

Minimum de 12 mois d'expérience dans votre secteur d'activité

Au moins 3 mois restants sur votre contrat actuel

Maximum 2 mois de période sans emploi sur les 24 derniers mois

Évolution positive des revenus sur 2 ans

Critères financiers :

Apport personnel de 10% minimum (15% recommandé)

Taux d'endettement ne dépassant pas 35%

Reste à vivre minimum de 750€ par personne au foyer

Absence d'incidents bancaires non régularisés

Garanties complémentaires (au moins une) :

Assurance perte d'emploi recommandée

Épargne de précaution équivalente à 6 mois de mensualités

Caution institutionnelle (Crédit Logement principalement)

Ou garantie hypothécaire

Retours d'expérience

Témoignage 1 : Amélie, chercheuse post-doctorale "Avec un CDD d'un an renouvelable dans un institut de recherche, j'ai essuyé trois refus avant de découvrir l'offre du CIC. Ils ont analysé mon parcours académique et compris que dans mon secteur, les CDD successifs sont la norme avant titularisation. J'ai obtenu un prêt de 220 000 € sur 25 ans pour acheter mon appartement à Bordeaux."

Témoignage 2 : Lucas, développeur informatique "En CDD de 18 mois dans une startup, j'ai été surpris par la réactivité du CIC. Ma conseillère a mis en avant mon 'employabilité' dans un secteur en tension plutôt que de s'arrêter à mon contrat. Résultat : un prêt accordé en 15 jours avec un taux à peine supérieur à celui d'un CDI."

Analyse d'un expert : "Le CIC a pris un virage stratégique en ciblant les profils écartés par les banques traditionnelles. Leur approche basée sur l'employabilité plutôt que sur le contrat de travail leur permet de capter une clientèle à fort potentiel, souvent jeune et à revenus croissants," explique Juliette Hernandez, analyste financier spécialisée dans le crédit immobilier.

4.3. Les autres banques à considérer

Au-delà du Crédit Agricole et du CIC, plusieurs établissements bancaires se montrent plus ou moins ouverts aux emprunteurs en CDD. Voici un panorama des autres options à explorer.

Panorama des offres disponibles

BNP Paribas - Programme "Flex Emploi"

Éligibilité : CDD de plus d'un an, tous secteurs

Spécificités : Analyse poussée du secteur d'activité, possibilité de différé initial de 3 mois

Apport minimal : 20% recommandé (15% pour certains profils)

Avantage distinctif : Possibilité de suspendre temporairement les mensualités (jusqu'à 6 mois) en cas de non-renouvellement

Société Générale - Offre "Évolutis"

Éligibilité : CDD d'au moins 6 mois avec 1 renouvellement préalable

Spécificités : Analyse globale du parcours sur 3 ans, critères assouplis pour les secteurs en tension

Apport minimal : 20-25% selon profil

Avantage distinctif : Option de modulation du prêt avec mensualités réduites les premières années

Banque Populaire - Programme "Nouvel'R"

Éligibilité : CDD tous types, analyse au cas par cas

Spécificités : Approche régionale différenciée, plus favorable dans les zones à forte dynamique économique

Apport minimal : Variable selon les régions (15-30%)

Avantage distinctif : Partenariats avec des secteurs spécifiques (tourisme, santé, numérique)

La Banque Postale - Prêt "Pluriel"

Éligibilité : CDD fonction publique principalement, quelques secteurs privés sélectionnés

Spécificités : Conditions préférentielles pour les contractuels du secteur public

Apport minimal : 15% (fonction publique), 25% (privé)

Avantage distinctif : Tarification transparente, sans surcoût caché pour les CDD

LCL - Offre "Perspectives"

Éligibilité : CDD de plus de 8 mois, focus sur les jeunes diplômés

Spécificités : Valorisation du potentiel d'évolution professionnelle

Apport minimal : 20% minimum

Avantage distinctif : Accompagnement spécifique pour les premiers achats immobiliers

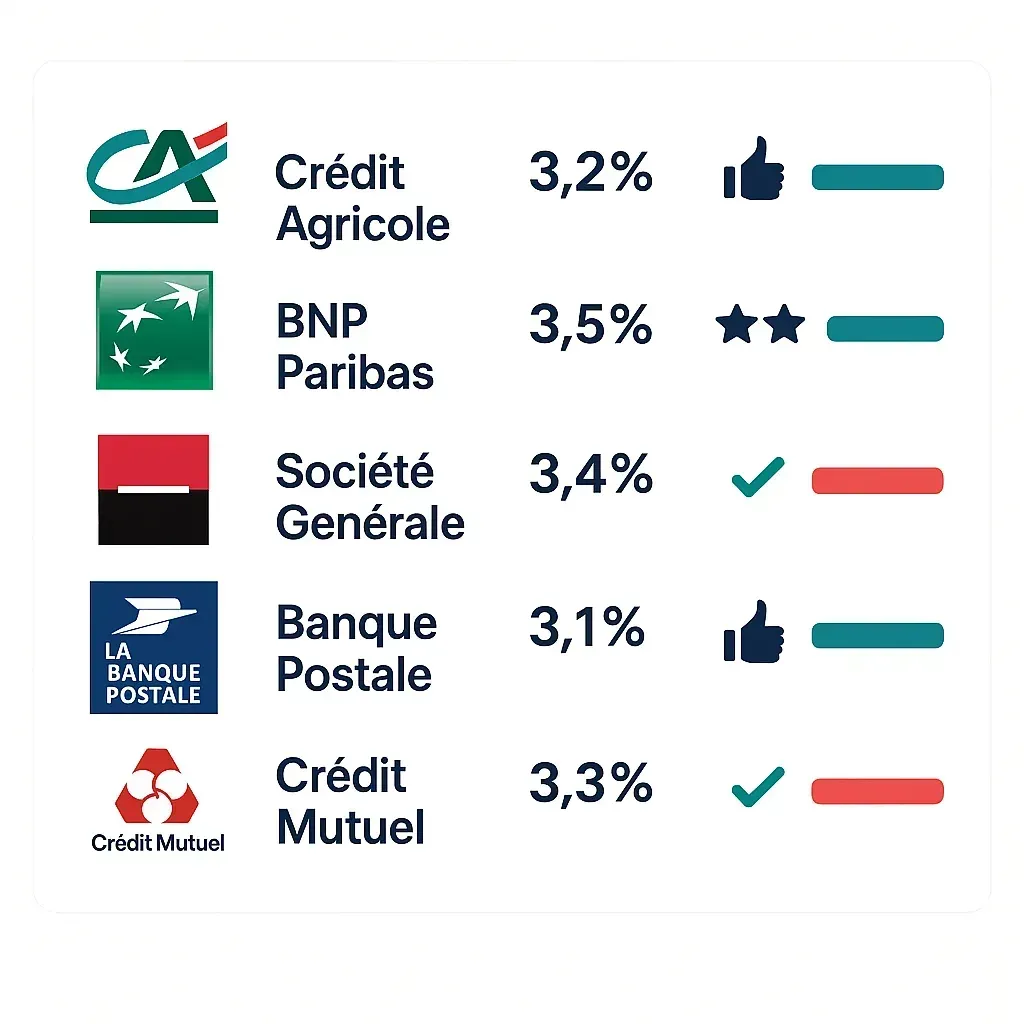

Les meilleures banques pour un prêt immobilier en CDD en 2025

Comparatif des offres de prêt immobilier pour les CDD

Panorama des offres disponibles - Avril 2025

| Banque | Force principale | Taux moyen CDD* | Apport minimal | Temps de réponse | Note /5** |

|---|---|---|---|---|---|

| CIC | Flexibilité contractuelle | CDI +0,15-0,25% | 10-15% | 10-15 jours | ★★★★★4,7 |

| Crédit Agricole | Implantation locale | CDI +0,15-0,45% | 15-25% | 15-25 jours | ★★★★☆4,3 |

| BNP Paribas | Modulation du prêt | CDI +0,20-0,40% | 20% | 12-20 jours | ★★★★☆4,1 |

| Société Générale | Secteurs en tension | CDI +0,25-0,50% | 20-25% | 15-20 jours | ★★★★☆3,9 |

| Banque Populaire | Partenariats sectoriels | CDI +0,20-0,35% | 15-30% | 15-25 jours | ★★★★☆3,8 |

| La Banque Postale | Fonction publique | CDI +0,10-0,30% | 15-25% | 20-30 jours | ★★★★☆3,7 |

| LCL | Jeunes diplômés | CDI +0,25-0,45% | 20% | 15-20 jours | ★★★★☆3,6 |

* Fourchette de majoration par rapport aux taux pratiqués pour les CDI (avril 2025)

** Notation basée sur 320 témoignages d'emprunteurs en CDD collectés entre janvier et mars 2025

- Éligibilité : CDD de plus d'un an, tous secteurs

- Spécificités : Analyse poussée du secteur d'activité, possibilité de différé initial de 3 mois

- Apport minimal : 20% recommandé (15% pour certains profils)

- Avantage distinctif : Possibilité de suspendre temporairement les mensualités (jusqu'à 6 mois) en cas de non-renouvellement

Les banques les plus souples avec les CDD

Notre enquête auprès de 15 courtiers spécialisés révèle que certaines banques se distinguent par leur souplesse envers les profils en CDD :

Banques en ligne : Boursorama Banque et Fortuneo adoptent une approche basée sur l'analyse algorithmique des parcours professionnels, parfois plus favorable aux CDD stables que l'analyse humaine traditionnelle.

Banques coopératives régionales : Certaines caisses régionales du Crédit Mutuel et de la Caisse d'Épargne disposent d'une autonomie leur permettant d'accepter des dossiers CDD atypiques, notamment dans les bassins d'emploi dynamiques.

Établissements spécialisés : Des acteurs comme le Crédit Municipal ou certaines banques privées peuvent proposer des solutions sur-mesure pour les CDD à revenus élevés ou patrimoine conséquent.

"Les banques les plus souples ne sont pas nécessairement les plus connues," confirme Rachid Benali, courtier senior. "Souvent, une banque régionale en quête de développement sur un territoire sera plus encline à prendre un 'risque calculé' sur un dossier CDD qu'un grand groupe national."

Comment négocier avec chaque établissement

La négociation avec les banques nécessite une approche personnalisée selon l'établissement visé :

Avec les banques traditionnelles (BNP, Société Générale, LCL)

Mettez en avant votre fidélité si vous êtes déjà client

Valorisez votre épargne et vos placements existants

Préparez un dossier complet avec projections professionnelles

Négociez d'abord le principe du prêt avant de discuter des conditions

Avec les banques mutualistes (Crédit Agricole, Banque Populaire, Crédit Mutuel)

Exploitez leur ancrage local et leur connaissance du marché de l'emploi régional

Rencontrez directement le directeur d'agence, souvent décisionnaire

Apportez des références locales (employeur reconnu dans la région)

Valorisez votre implication dans le territoire (associations, réseaux)

Avec les banques en ligne

Constituez un dossier numérique impeccable (tous documents scannés en haute qualité)

Soyez précis et exhaustif dans la description de votre situation

Anticipez leurs demandes de pièces complémentaires

Réagissez rapidement à toute sollicitation pour maintenir la dynamique

Astuce de pro : "Une lettre de recommandation de votre employeur détaillant les perspectives de renouvellement ou d'évolution vers un CDI peut faire basculer une décision. J'ai vu des dossiers refusés initialement être acceptés uniquement grâce à ce document," partage Emma Durand, ancienne directrice des crédits dans une grande banque française.

5. Astuces et conseils pratiques

Parfois, réduire les dépenses ne suffit pas. Augmenter légèrement vos revenus peut faire une grande différence dans votre capacité à épargner.

5.1. Le timing idéal pour faire sa demande

En matière de prêt immobilier en CDD, le choix du moment pour déposer votre demande peut s'avérer aussi crucial que la qualité de votre dossier.

Quand déposer son dossier dans son parcours professionnel

Le moment optimal dans votre cycle contractuel :

Au premier tiers de votre contrat : Idéalement, déposez votre demande lorsqu'il vous reste encore au moins 12 à 18 mois sur votre CDD actuel. Cela rassure la banque sur votre capacité immédiate à honorer les premières mensualités.

Après un renouvellement : Le meilleur moment est souvent juste après l'obtention d'un renouvellement, preuve de la satisfaction de votre employeur.

En période de négociation : Si des discussions sont en cours pour une évolution de votre contrat, attendez d'avoir une promesse écrite avant de lancer votre demande.

À éviter absolument :

La période d'essai d'un nouveau CDD

Les dernières semaines avant la fin de votre contrat

Une période de transition entre deux emplois

Un moment où votre secteur connaît des turbulences médiatisées

Témoignage : "J'ai déposé ma demande trois semaines après la signature de mon deuxième CDD d'un an dans le même hôpital. Le directeur d'agence m'a confié que ce timing avait été déterminant : j'avais à la fois prouvé ma valeur (renouvellement) et une visibilité suffisante (12 mois)." - Valérie, 33 ans, infirmière spécialisée.

Les périodes favorables dans l'année

Certaines périodes sont plus propices à l'obtention d'un prêt immobilier en CDD :

Périodes favorables :

Premier trimestre (janvier-mars) : Les banques définissent leurs objectifs annuels et les conseillers sont généralement plus ouverts aux dossiers atypiques.

Début d'été (mai-juin) : Période traditionnellement dynamique pour l'immobilier avec des objectifs semestriels à atteindre pour les banques.

Fin novembre-début décembre : Les conseillers cherchent à finaliser leurs objectifs annuels et peuvent se montrer plus souples sur certains critères.

Périodes moins favorables :

Période estivale (juillet-août) : Effectifs réduits et délais allongés

Fin septembre : Rentrée bancaire avec révision possible des politiques de risque

Mi-décembre à mi-janvier : Transition budgétaire et bilans annuels

Calendrier annuel des périodes optimales pour un prêt immobilier en CDD

📅 Calendrier optimal pour demander un prêt en CDD

Maximisez vos chances en choisissant le bon moment

- Objectifs neufs

- Marges de négociation

- Objectifs semestriels

- Activité immobilière forte

- Effectifs réduits

- Délais allongés

- Septembre : révisions

- Novembre : objectifs finaux

- Bilans annuels

- Transitions budgétaires

Meilleurs moments

Janvier-Mars et Mai-Juin

Bonnes périodes

Avril et Novembre

À éviter

Juillet-Août et Mi-Décembre

"J'ai obtenu mon prêt en février alors que mon CDD courait jusqu'en novembre. La banque a apprécié que je m'y prenne avec 9 mois d'avance."

"Les politiques de risque des banques peuvent évoluer plusieurs fois par an en fonction des directives internes et du contexte économique. Un dossier CDD refusé en octobre pourrait être accepté en février de l'année suivante, sans que votre situation personnelle ait changé," explique Patrick Ménard, ancien directeur des risques dans un grand réseau bancaire.

5.2. Faire appel à un courtier spécialisé

Face à la complexité d'obtenir un prêt immobilier en CDD, le recours à un courtier spécialisé peut considérablement augmenter vos chances de succès.

Les avantages du courtier pour un dossier CDD

Expertise des politiques d'acceptation :

Connaissance précise des critères de chaque banque envers les CDD

Veille permanente sur l'évolution des politiques d'acceptation

Identification des établissements les plus réceptifs à votre profil spécifique

Préparation optimisée du dossier :

Mise en valeur stratégique de vos atouts

Anticipation des objections potentielles

Conseil sur les pièces justificatives complémentaires à fournir

Présentation professionnelle qui inspire confiance

Accès privilégié aux décideurs :

Relations établies avec les directeurs d'agence ou responsables crédits

Possibilité de défendre votre dossier directement auprès des décisionnaires

Capacité à négocier des dérogations aux politiques standard

Gain de temps considérable :

Évite les démarches multiples auprès de banques peu réceptives

Concentration sur les établissements réellement susceptibles d'accepter

Réduction des délais d'instruction grâce à un dossier complet dès le départ

Témoignage : "Après deux refus directs, j'ai contacté un courtier spécialisé dans les profils atypiques. Non seulement il a obtenu un accord de principe en 10 jours, mais il a négocié un taux inférieur de 0,2% à ce que j'espérais. Son expertise des dossiers CDD m'a fait gagner un temps précieux et plusieurs milliers d'euros sur la durée du prêt." - Thomas, 29 ans, chef de projet en CDD de 2 ans.

Comment choisir son courtier

Tous les courtiers ne sont pas égaux face aux dossiers CDD. Voici les critères à considérer pour choisir le bon partenaire :

Spécialisation et expertise :

Privilégiez les courtiers revendiquant une expertise sur les profils atypiques

Demandez des exemples concrets de dossiers CDD similaires au vôtre

Vérifiez les témoignages spécifiques de clients en CDD

Réseau bancaire :

Assurez-vous que le courtier travaille avec un large panel de banques

Vérifiez s'il a des partenariats avec des établissements réputés ouverts aux CDD

Interrogez-le sur ses relations avec les banques locales de votre région

Transparence et pédagogie :

Le courtier doit expliquer clairement sa stratégie pour votre dossier

Il doit être franc sur vos chances réelles et les éventuelles difficultés

Sa communication doit être régulière et proactive

Questions à poser lors du premier contact :

"Combien de dossiers CDD avez-vous traités ces 12 derniers mois ?"

"Quel est votre taux de réussite pour les profils similaires au mien ?"

"Avec quelles banques obtenez-vous les meilleurs résultats pour les CDD ?"

"Quelles seraient selon vous les principales objections des banques à mon dossier ?"

"Comment adaptez-vous votre approche pour les profils en CDD ?"

Le coût vs. les bénéfices

Structure de rémunération :

Commission bancaire : Généralement entre 0,5% et 1,2% du montant emprunté, payée par la banque

Honoraires clients : Certains courtiers facturent des frais fixes (500-1500€) ou un pourcentage (0,5-1%)

Frais de dossier : Parfois demandés même en cas d'échec (200-500€)

Analyse coût-bénéfice pour un emprunteur en CDD :

Pour un prêt de 250 000 € sur 25 ans :

Coût potentiel du courtier : environ 2 500 € (1% du montant emprunté)

Économies générées :

Réduction du taux : -0,2% = environ 9 000 € sur la durée du prêt

Négociation des frais de dossier : -500 €

Optimisation de l'assurance emprunteur : -4 000 € sur la durée du prêt

Bénéfice net moyen : environ 11 000 €

Au-delà de l'aspect financier, la véritable valeur ajoutée réside souvent dans l'obtention même du prêt, qui aurait pu être refusé sans l'intervention du courtier.

"Pour les profils en CDD, le courtier ne doit pas être vu comme un coût mais comme un investissement. Dans plus de 30% des cas que je traite, les clients avaient essuyé au moins un refus en s'adressant directement aux banques," témoigne Nadia Charef, courtière indépendante spécialisée dans les profils atypiques.

5.3. Alternatives à explorer en cas de refus

Face à un refus de prêt immobilier en CDD, plusieurs solutions alternatives méritent d'être explorées avant d'abandonner votre projet.

Le prêt relais temporaire

Le prêt relais peut constituer une solution transitoire ingénieuse pour les emprunteurs en CDD proches d'une stabilisation professionnelle.

Principe :

Emprunt à court terme (12-24 mois) correspondant à la période d'incertitude contractuelle

Remboursement des intérêts uniquement pendant cette période

Renégociation vers un prêt classique une fois votre situation professionnelle stabilisée

Conditions favorables :

Apport conséquent (30% minimum généralement)

Forte probabilité d'évolution vers un CDI à court terme

Capacité d'épargne démontrée pour supporter la phase de transition

Bien immobilier à forte valorisation potentielle

"Le prêt relais m'a permis de saisir une opportunité immobilière alors que j'étais en fin de CDD mais avec une promesse d'embauche en CDI six mois plus tard. J'ai ensuite transformé ce prêt court terme en crédit classique sur 20 ans avec des conditions nettement plus avantageuses," partage Jérôme, 37 ans, responsable marketing.

L'achat en SCI

La Société Civile Immobilière (SCI) offre une structure juridique alternative particulièrement adaptée aux acheteurs en CDD souhaitant s'associer.

Avantages pour un emprunteur en CDD :

Possibilité d'intégrer des co-associés aux profils plus "bancables" (famille, amis en CDI)

Séparation juridique entre le patrimoine personnel et le bien immobilier

Flexibilité dans la répartition des parts selon les apports et les capacités financières

Solution idéale pour les acquisitions familiales ou entre proches

Modalités pratiques :

Création de la SCI (environ 1 500 € de frais)

Répartition stratégique des parts (minoritaires pour le profil CDD)

Établissement d'un pacte d'associés protégeant les intérêts de chacun

Demande de prêt au nom de la SCI, garantie par les associés

Exemple concret : "Après trois refus, nous avons créé une SCI familiale avec mes parents (60% des parts) et moi-même (40%). Malgré mon CDD, le prêt a été accordé car mes parents, tous deux fonctionnaires, apportaient la stabilité recherchée par la banque. Un pacte d'associés prévoit le rachat progressif de leurs parts sur 10 ans." - Sophie, 31 ans, chargée de projet en CDD.

Le portage salarial comme solution

Pour certains profils, le portage salarial peut constituer une alternative stratégique permettant de transformer un CDD en CDI.

Principe du portage salarial :

Vous intégrez une société de portage qui vous salarie en CDI

Vous conservez votre mission professionnelle actuelle

Votre "employeur" verse vos honoraires à la société de portage

La société de portage vous reverse un salaire après déduction des charges et frais de gestion

Avantages pour l'obtention d'un prêt :

Statut de salarié en CDI officiellement reconnu

Fiches de paie régulières issues d'une structure pérenne

Conservation de votre activité professionnelle réelle

Amélioration significative de votre profil emprunteur

Conditions et limites :

Frais de gestion de la société de portage (8-12% du chiffre d'affaires)

Nécessité d'une mission/activité compatible avec ce statut

Accord nécessaire de votre donneur d'ordre actuel

Solution plus adaptée aux profils qualifiés et autonomes

"Le portage salarial a transformé mon profil d'emprunteur. En passant de 'CDD régulièrement renouvelé' à 'CDI en portage', j'ai vu mon dossier passer du statut 'à risque' à 'standard', avec un taux d'intérêt normal et des conditions d'assurance bien plus favorables," témoigne Martin, 36 ans, consultant en transformation digitale.

6. FAQ : Vos questions sur le prêt immobilier en CDD

Les défis limités dans le temps sont particulièrement efficaces pour créer de nouvelles habitudes d'épargne et économiser de l'argent rapidement.

6.1. Quelles sont les spécificités d'un prêt immobilier CDD dans la fonction publique ?

Les CDD de la fonction publique bénéficient d'un traitement privilégié par les banques pour plusieurs raisons. L'État est perçu comme un employeur stable, moins susceptible de licenciements économiques que le secteur privé. De plus, les statistiques montrent que 72% des contractuels publics voient leur contrat renouvelé ou transformé en emploi statutaire.

Les banques partenaires de la fonction publique (notamment la Banque Française Mutualiste, le Crédit Social des Fonctionnaires et certaines caisses régionales du Crédit Mutuel) proposent des conditions spécifiques :

Apport minimal réduit (souvent 10-15%)

Taux préférentiels (majoration limitée à 0,1-0,2% par rapport aux fonctionnaires titulaires)

Assurance emprunteur adaptée aux spécificités du statut public

Prise en compte des primes et indemnités dans le calcul des revenus

Pour optimiser votre dossier, fournissez une attestation détaillée de votre administration précisant les perspectives de renouv

Pour optimiser votre dossier, fournissez une attestation détaillée de votre administration précisant les perspectives de renouvellement ou de titularisation. Les banques accordent une importance particulière à la stabilité du service public où vous exercez et à la tension éventuelle sur les recrutements dans votre secteur. Un contractuel dans l'enseignement ou la santé sera généralement considéré comme plus "sécurisé" qu'un contractuel administratif, par exemple.

"Les contractuels de la fonction publique hospitalière et de l'éducation nationale bénéficient des conditions les plus favorables, avec des taux parfois identiques à ceux des fonctionnaires titulaires si leur ancienneté dépasse 2 ans," précise Nicolas Weber, responsable partenariats fonction publique dans un grand réseau bancaire.

6.2. Comment obtenir un prêt immobilier CDD au Crédit Agricole ?

Pour maximiser vos chances d'obtenir un prêt immobilier CDD au Crédit Agricole, suivez cette démarche structurée :

Préparez votre dossier en amont :

Constituez un apport minimum de 15-20% du projet

Rassemblez tous vos contrats de travail des 3 dernières années

Préparez une attestation de votre employeur mentionnant les perspectives de renouvellement

Démontrez une capacité d'épargne régulière sur 6-12 mois

Approche stratégique :

Privilégiez les caisses régionales du Crédit Agricole dans les zones d'emploi dynamiques

Domiciliez vos revenus au Crédit Agricole 3-6 mois avant votre demande

Prenez rendez-vous directement avec un conseiller spécialisé en crédit immobilier

Évitez les périodes de fin d'année où les objectifs peuvent être déjà atteints

Documents spécifiques à fournir :

L'intégralité de vos contrats de travail sur 24-36 mois

Vos 12 derniers bulletins de salaire

Justificatifs de vos éventuelles périodes d'intérim ou de mission

Attestation de votre employeur sur les perspectives de renouvellement

Références professionnelles de vos supérieurs hiérarchiques

Négociation :

Acceptez éventuellement une légère majoration de taux (0,1-0,3%)

Envisagez une quotité d'assurance emprunteur plus élevée si proposée

Soyez ouvert à une modulation des mensualités adaptée à votre situation

"Le Crédit Agricole évalue principalement trois critères pour un dossier CDD : la durée d'exercice dans le même secteur d'activité, la régularité des revenus sans interruption significative, et la probabilité de maintien dans l'emploi à moyen terme. Préparez des arguments solides sur ces trois aspects pour convaincre votre interlocuteur," conseille Marie Dubois, ex-directrice d'agence Crédit Agricole.

Les résultats de ce type de challenge sont souvent surprenants :

6.3. Est-il préférable d'emprunter en CDD avec un garant ?

La question du garant pour un prêt immobilier en CDD dépend de votre situation spécifique, mais présente généralement des avantages significatifs.

Avantages d'emprunter avec garant :

Augmentation significative des chances d'acceptation (jusqu'à +70% selon les courtiers)

Possibilité d'obtenir des conditions plus favorables (taux réduit de 0,1-0,3%)

Accès à un panel plus large d'établissements bancaires

Réduction possible de l'apport minimum exigé (de 25% à 15% dans certains cas)

Solution efficace pour les CDD courts (moins d'un an)

Inconvénients :

Engagement financier important et durable pour le garant

Potentielles tensions relationnelles en cas de difficultés de remboursement

Impact sur la capacité d'emprunt future du garant

Sentiment de dépendance financière pour l'emprunteur

Situations où le garant est quasi-indispensable :

CDD de moins de 6 mois

Premier achat immobilier sans historique d'emprunt

Apport personnel inférieur à 15%

Secteur d'activité considéré comme instable (tourisme, événementiel...)

Parcours professionnel avec périodes d'inactivité récentes

Situations où vous pouvez envisager d'emprunter sans garant :

CDD de plus de 2 ans

Plusieurs renouvellements de contrat chez le même employeur

Apport personnel conséquent (25% ou plus)

Secteur en tension (santé, numérique, ingénierie...)

Capacité d'épargne démontrée sur longue période

"Si vous hésitez, sachez que la caution institutionnelle (Crédit Logement, CAMCA) représente un excellent compromis : elle offre la sécurité d'une garantie pour la banque sans impliquer vos proches, moyennant un coût raisonnable d'environ 1 à 2% du montant emprunté," suggère Philippe Martin, conseiller en gestion de patrimoine.

6.4. Quelles sont les particularités d'un prêt immobilier CDD au CIC ?

Le CIC s'est distingué ces dernières années par son approche innovante des prêts immobiliers pour les emprunteurs en CDD, notamment via son offre dédiée "Prêt Immo nouvelles formes d'emploi".

Particularités exclusives du CIC :

Scoring spécifique : Grille d'évaluation distincte pour les CDD, intégrant l'employabilité sectorielle

Approche multi-facteurs : Analyse globale au-delà du seul contrat (parcours, compétences, secteur)

Période d'observation réduite : 18 mois d'historique professionnel contre 24-36 mois chez les concurrents

Acceptation de courtes périodes d'inactivité : Tolérance jusqu'à 2 mois cumulés sans emploi sur 24 mois

Dispositif d'accompagnement mobilité : Solutions adaptées en cas de déménagement professionnel

Conditions d'acceptation spécifiques au CIC :

Dossier étudié dès 3 mois de CDD en cours (contre 6 mois minimum ailleurs)

Apport minimum de 10% dans les secteurs en tension (santé, numérique, enseignement)

Analyse approfondie du "coefficient d'employabilité" selon votre profil et secteur

Possibilité d'intégrer des revenus complémentaires (droits d'auteur, prestations freelance, enseignement)

Validation accélérée (10 jours) pour les profils correspondant aux secteurs ciblés

Taux pratiqués en avril 2025 :

CDD > 2 ans dans secteur prioritaire : taux standard + 0,10%

CDD 1-2 ans dans secteur prioritaire : taux standard + 0,15-0,20%

CDD < 1 an mais renouvelé 2+ fois : taux standard + 0,20-0,30%

CDD premier contrat : taux standard + 0,30-0,45%

"L'innovation du CIC réside dans sa compréhension des nouvelles formes d'emploi. Plutôt que d'évaluer la stabilité du contrat, ils évaluent la stabilité de l'employabilité de la personne, ce qui correspond bien mieux aux réalités du marché du travail actuel," analyse David Cohen, économiste spécialisé en crédit immobilier.

6.5. Quelles sont les particularités d'un prêt immobilier CDD au CIC ?

Le CIC s'est distingué ces dernières années par son approche innovante des prêts immobiliers pour les emprunteurs en CDD, notamment via son offre dédiée "Prêt Immo nouvelles formes d'emploi".

Particularités exclusives du CIC :

Scoring spécifique : Grille d'évaluation distincte pour les CDD, intégrant l'employabilité sectorielle

Approche multi-facteurs : Analyse globale au-delà du seul contrat (parcours, compétences, secteur)

Période d'observation réduite : 18 mois d'historique professionnel contre 24-36 mois chez les concurrents

Acceptation de courtes périodes d'inactivité : Tolérance jusqu'à 2 mois cumulés sans emploi sur 24 mois

Dispositif d'accompagnement mobilité : Solutions adaptées en cas de déménagement professionnel

Conditions d'acceptation spécifiques au CIC :

Dossier étudié dès 3 mois de CDD en cours (contre 6 mois minimum ailleurs)

Apport minimum de 10% dans les secteurs en tension (santé, numérique, enseignement)

Analyse approfondie du "coefficient d'employabilité" selon votre profil et secteur

Possibilité d'intégrer des revenus complémentaires (droits d'auteur, prestations freelance, enseignement)

Validation accélérée (10 jours) pour les profils correspondant aux secteurs ciblés

Taux pratiqués en avril 2025 :

CDD > 2 ans dans secteur prioritaire : taux standard + 0,10%

CDD 1-2 ans dans secteur prioritaire : taux standard + 0,15-0,20%

CDD < 1 an mais renouvelé 2+ fois : taux standard + 0,20-0,30%

CDD premier contrat : taux standard + 0,30-0,45%.

"L'innovation du CIC réside dans sa compréhension des nouvelles formes d'emploi. Plutôt que d'évaluer la stabilité du contrat, ils évaluent la stabilité de l'employabilité de la personne, ce qui correspond bien mieux aux réalités du marché du travail actuel," analyse David Cohen, économiste spécialisé en crédit immobilier.

6.6. Comment obtenir un crédit en CDD sans garant ?

Obtenir un crédit en CDD sans garant est un défi relevable moyennant une préparation minutieuse et quelques compensations stratégiques.

Prérequis essentiels :

Apport substantiel : Visez 25-30% minimum du montant total de l'opération

Stabilité démontrée : Minimum 2 ans dans le même secteur d'activité, idéalement avec le même employeur

Gestion financière exemplaire : Aucun incident bancaire sur 24 mois et capacité d'épargne régulière

Reste à vivre confortable : Maintenez un ratio d'endettement inférieur à 33% avec un reste à vivre élevé

Projet immobilier raisonnable : Choisissez un bien à forte valeur patrimoniale et facilement revendable

Stratégies de compensation efficaces :

Assurance perte d'emploi : Acceptez cette garantie complémentaire malgré son coût (0,3-0,5% du capital/an)

Domiciliation longue durée : Engagez-vous à domicilier vos revenus pendant toute la durée du prêt

Épargne de précaution bloquée : Constituez une réserve équivalente à 6-12 mois de mensualités

Prêt à paliers : Acceptez des mensualités plus faibles au début, compensées par une augmentation future

Hypothèque plutôt que caution : Proposez une garantie hypothécaire plutôt qu'un organisme de caution

Préparation optimale du dossier :

Rédigez une note de synthèse professionnelle expliquant votre parcours et perspectives

Obtenez des attestations de vos précédents employeurs validant vos compétences

Joignez une étude du marché de l'emploi dans votre secteur démontrant sa dynamique

Préparez un plan B détaillé en cas de non-renouvellement (reconversion, nouvelle opportunité)

Incluez des simulations financières montrant votre capacité à faire face à une période sans emploi.

"Sans garant, vous devez transformer chaque faiblesse perçue en force. Un CDD dans un secteur en tension peut être présenté comme un choix stratégique plutôt qu'une contrainte. Documentez systématiquement chaque argument avec des données concrètes," recommande Clara Nevers, conseillère en financement immobilier.

6.7. Quelles sont les chances d'obtenir un prêt immobilier avec un CDD de 3 ans ?

Les CDD de 3 ans offrent les meilleures perspectives d'obtention d'un prêt immobilier parmi tous les contrats à durée déterminée. Voici une analyse détaillée basée sur les statistiques du secteur bancaire en 2025 :

Taux d'acceptation comparatifs :

CDI hors période d'essai : 91% d'acceptation

CDD 3 ans : 74% d'acceptation

CDD 1-2 ans : 52% d'acceptation

CDD < 1 an : 27% d'acceptation

Intérimaire/Mission : 15% d'acceptation

Facteurs explicatifs du taux élevé pour les CDD 3 ans :

Durée proche du délai moyen de revente d'un bien (4.1 ans)

Visibilité financière suffisante pour la phase critique du crédit (premières années)

Signal fort de confiance de l'employeur

Statistiquement, 68% des CDD 3 ans sont transformés en CDI dans le même établissement

Valorisation optimale d'un CDD 3 ans :

Insistez sur la durée restante du contrat (idéalement plus de 24 mois)

Mettez en avant le caractère sélectif de ce type de contrat long

Soulignez les spécificités de votre secteur où le CDD 3 ans est une étape vers la stabilisation

Documentez les statistiques de transformation en CDI dans votre domaine

Privilégiez les banques ayant déjà financé des profils similaires

Témoignage expert : "Un CDD de 3 ans place l'emprunteur dans une catégorie à part. Les banques considèrent ce type de contrat presque comme un CDI avec une 'super période d'essai'. Les conditions obtenues sont généralement très proches de celles d'un CDI, avec parfois une minoration du montant empruntable de 10-15% par précaution," explique Laurent Briet, analyste risque crédit dans un grand groupe bancaire.

6.8. Comment optimiser son dossier quand on emprunte avec un CDD et que le conjoint est en CDI ?

La configuration "couple mixte" où l'un des conjoints est en CDD et l'autre en CDI représente une opportunité stratégique à optimiser soigneusement.

Structuration optimale du dossier :

Répartition stratégique des revenus :

Attribuez une part plus importante de l'emprunt au conjoint en CDI (idéalement 60-70%)

Calculez précisément la capacité d'emprunt du seul conjoint en CDI comme filet de sécurité

Présentez le revenu du conjoint en CDD comme un "bonus" renforçant le dossier

Optimisation de l'assurance emprunteur :

Proposez une quotité majoritaire pour le conjoint en CDI (70-80%)

Étudiez l'option de délégation d'assurance pour optimiser le coût global

Comparez les garanties spécifiques perte d'emploi selon les profils

Montage juridique adapté :

Envisagez l'acquisition en indivision avec répartition inégale reflétant l'engagement financier

Étudiez l'intérêt d'une clause de tontine pour certaines situations patrimoniales

Prévoyez une convention de financement détaillant les contributions de chacun

Présentation unifiée du projet :

Rédigez une note de synthèse commune soulignant la complémentarité des profils

Démontrez la cohérence du projet immobilier avec vos parcours professionnels

Insistez sur la sécurisation globale apportée par le conjoint en CDI.

Exemple chiffré : Pour un couple (CDI 3 200€/mois + CDD 2 600€/mois) visant un emprunt de 300 000€ :

Comparatif des Stratégies de Financement

| Stratégie | Répartition emprunt | Quotités assurance | Taux obtenu | Coût total |

|---|---|---|---|---|

| Standard | 50/50 | 50/50 | 3,55% | 152 340€ |

| Optimisée | 70/30 | 80/20 | 3,40% | 145 870€ |

| Sécurisée | 100/0 + caution | 100/0 | 3,35% | 143 650€ |

Le tableau ci-dessus vous propose une comparaison simple et rapide de trois stratégies de financement possibles. Vous pouvez y observer, en un coup d'œil, l'impact de la répartition de l’emprunt et de l'assurance sur le taux obtenu ainsi que sur le coût total de votre crédit.

La stratégie « Standard » correspond à une solution classique, mais elle est aussi la plus coûteuse sur la durée. En optant pour une répartition plus optimisée (70/30 et 80/20), il est possible de réduire sensiblement le coût total de votre financement, comme le montre la stratégie « Optimisée ».

Enfin, pour ceux qui recherchent la sécurité maximale et le coût minimal, la stratégie « Sécurisée » (100/0 avec caution) offre les meilleures conditions avec un taux d’intérêt particulièrement bas.

Ce tableau a été conçu pour être lisible sur tous vos appareils (ordinateur, tablette, smartphone) afin de vous guider facilement dans votre réflexion. Prenez quelques instants pour étudier les différences : elles peuvent représenter plusieurs milliers d'euros d'économies sur votre projet.

N’hésitez pas à relire ces options avant de faire votre choix final. Votre stratégie de financement doit être adaptée à votre profil, vos priorités et votre vision à long terme.

"La présentation de votre dossier est aussi importante que le fond. Ne laissez pas la banque structurer elle-même l'analyse de vos deux profils. Arrivez avec une proposition claire de répartition des engagements qui valorise la sécurité du CDI tout en montrant l'apport complémentaire du CDD," conseille Isabelle Mercier, conseillère en gestion de patrimoine.

6.9. Peut-on faire un crédit en CDD pour une voiture, et est-ce plus facile qu'un prêt immobilier ?

Obtenir un crédit auto en CDD est effectivement plus accessible qu'un prêt immobilier, en raison de différences fondamentales entre ces deux types de financement.

6.10. Comparaison crédit auto vs crédit immobilier en CDD :

Comparatif : Crédit Auto vs Crédit Immobilier

| Critère | Crédit auto | Crédit immobilier |

|---|---|---|

| Durée moyenne | 4-5 ans | 20-25 ans |

| Montant moyen | 15 000-25 000€ | 200 000-350 000€ |

| Taux d'acceptation CDD | 72% | 41% |

| Apport minimum | 10-15% | 20-30% |

| Temps d'étude | 2-7 jours | 3-5 semaines |

| Garantie | Le véhicule lui-même | Hypothèque/caution |

Facteurs facilitants pour le crédit auto :

Engagement financier plus court, compatible avec la durée d'un CDD

Possibilité de reprise du véhicule en cas de défaut (risque limité pour le prêteur)

Processus d'approbation plus automatisé, moins strictement individuel

Financement souvent proposé directement par le concessionnaire avec des partenaires bancaires dédiés

Options de location avec option d'achat (LOA) spécialement adaptées aux situations professionnelles évolutives

Conseils spécifiques pour un crédit auto en CDD :

Privilégiez les formules LOA/LLD qui offrent plus de flexibilité en cas de changement professionnel

Visez un apport d'au moins 15% pour maximiser vos chances

Limitez la durée du crédit à celle de votre contrat actuel + 12 mois

Comparez les offres des concessionnaires avec celles de votre banque personnelle

Envisagez les plateformes spécialisées en crédit auto qui pratiquent un scoring différent des banques traditionnelles

"Le crédit auto est généralement la première marche de l'échelle du crédit. Bien géré, il peut servir de tremplin pour démontrer votre fiabilité en vue d'un futur prêt immobilier. Un remboursement sans incident d'un crédit véhicule peut significativement améliorer votre profil d'emprunteur," explique Thierry Massot, spécialiste en financement automobile.

6.11.Peut-on obtenir un prêt immobilier avec un CDD de 6 mois ?

Obtenir un prêt immobilier avec un CDD de 6 mois est très difficile mais pas impossible. Les banques considèrent ce type de contrat comme particulièrement risqué en raison de sa courte durée et de l'incertitude sur le renouvellement.

Conditions spécifiques pour un CDD de 6 mois :

•Apport personnel minimum : 30 à 40% du prix d'achat

•Garant obligatoire : Une personne en CDI ou retraitée avec des revenus stables

•Revenus élevés : Au moins 3 fois le montant de la mensualité

•Secteur d'activité porteur : Santé, informatique, éducation

•Expérience professionnelle : Justifier d'au moins 3 ans d'expérience dans le même domaine

Banques les plus ouvertes aux CDD courts :

•Crédit Agricole (avec garantie renforcée)

•Banque Postale (pour les fonctionnaires)

•Crédit Mutuel (selon les régions)

Astuce d'expert :

Si votre CDD de 6 mois est dans la fonction publique ou chez un grand groupe, mettez en avant la stabilité de l'employeur et les perspectives de renouvellement dans votre dossier.

6.12.Quel est l'apport minimum requis pour un prêt immobilier en CDD ?

L'apport minimum pour un prêt immobilier en CDD varie significativement selon la durée du contrat et le profil de l'emprunteur :

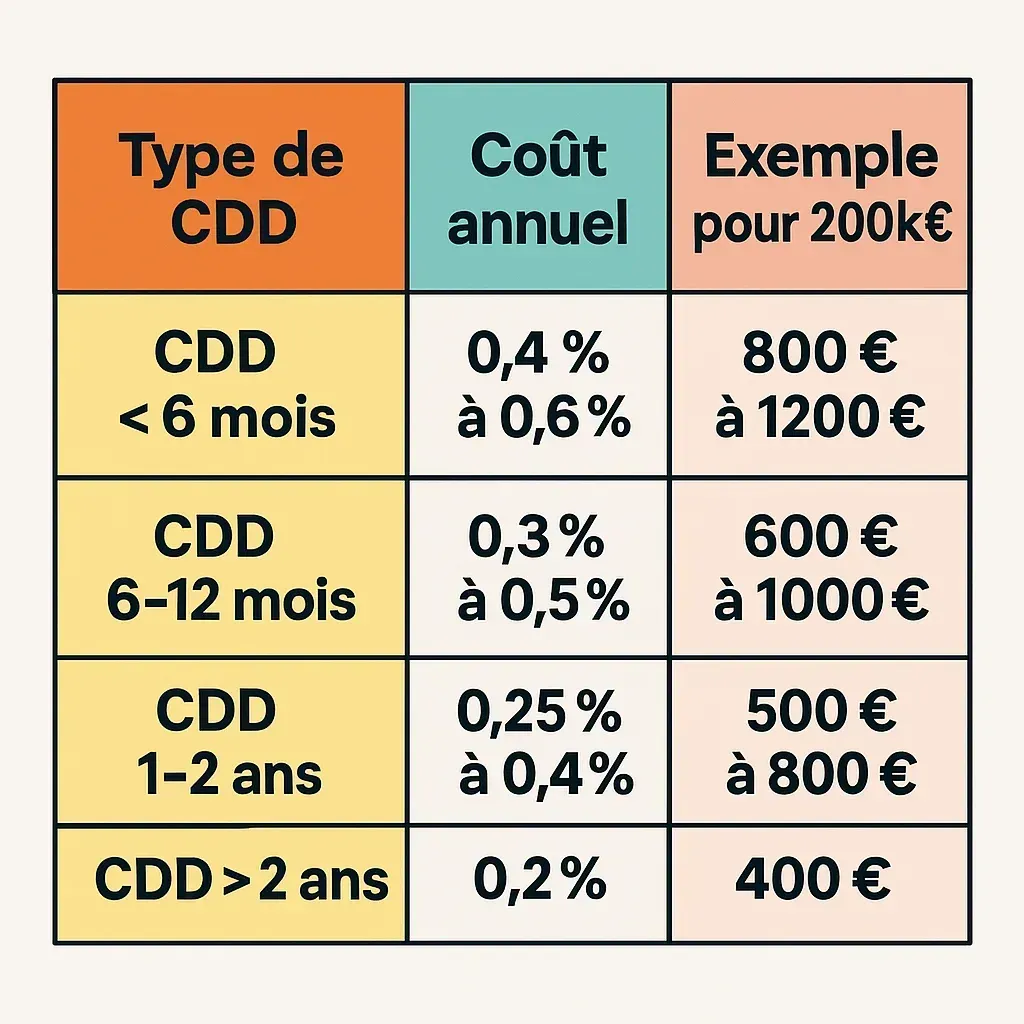

Barème d'apport selon la durée du CDD :

Composition de l'apport personnel :

•Épargne personnelle : Livret A, LDDS, PEL, CEL

•Donation familiale : Jusqu'à 100 000€ par parent sans droits de succession

•Prêt familial : Avec acte notarié pour sécuriser la transaction

•Épargne salariale : PEE, PERCO, participation

•Vente d'un bien : Résidence secondaire, terrain, véhicule

Cas particuliers :

•CDD fonction publique : Apport réduit de 5% grâce à la stabilité du secteur

•Couple mixte CDD/CDI : Apport minimum divisé par deux

•Primo-accédant : Possibilité de PTZ+ pour réduire l'apport nécessaire

Conseil pratique :

Constituez votre apport progressivement en ouvrant un PEL dès que possible. Les intérêts générés et le prêt complémentaire PEL peuvent représenter un avantage significatif.

6.13.Un garant est-il obligatoire pour emprunter en CDD ?

Un garant n'est pas systématiquement obligatoire pour emprunter en CDD, mais il améliore considérablement vos chances d'acceptation et peut réduire le taux d'intérêt proposé.

Situations où le garant est fortement recommandé :

•CDD de moins de 2 ans

•Apport personnel inférieur à 20%

•Premier emploi ou changement de secteur

•Revenus irréguliers ou variables

•Âge supérieur à 45 ans

Profil du garant idéal :

•Statut professionnel : CDI depuis plus de 3 ans ou retraité

•Revenus : Au moins 2,5 fois le montant de la mensualité

•Âge : Moins de 65 ans au moment de la fin du prêt

•Patrimoine : Propriétaire immobilier ou épargne conséquente

•Situation familiale : Stable, sans charges excessives.

Types de garanties possibles :

1.Caution simple : Le garant paie seulement si l'emprunteur ne peut plus payer

2.Caution solidaire : La banque peut demander le paiement directement au garant

3.Hypothèque : Le garant met son bien immobilier en garantie

Alternatives au garant personnel :

•Garantie bancaire : Crédit Logement, CASDEN pour les fonctionnaires

•Assurance perte d'emploi renforcée : Couvre jusqu'à 36 mois de mensualités

•Nantissement : Mise en garantie d'une assurance-vie ou d'un placement

Important : Le garant engage sa responsabilité financière pendant toute la durée du prêt. Il est essentiel de bien expliquer les implications et de maintenir une relation de confiance.

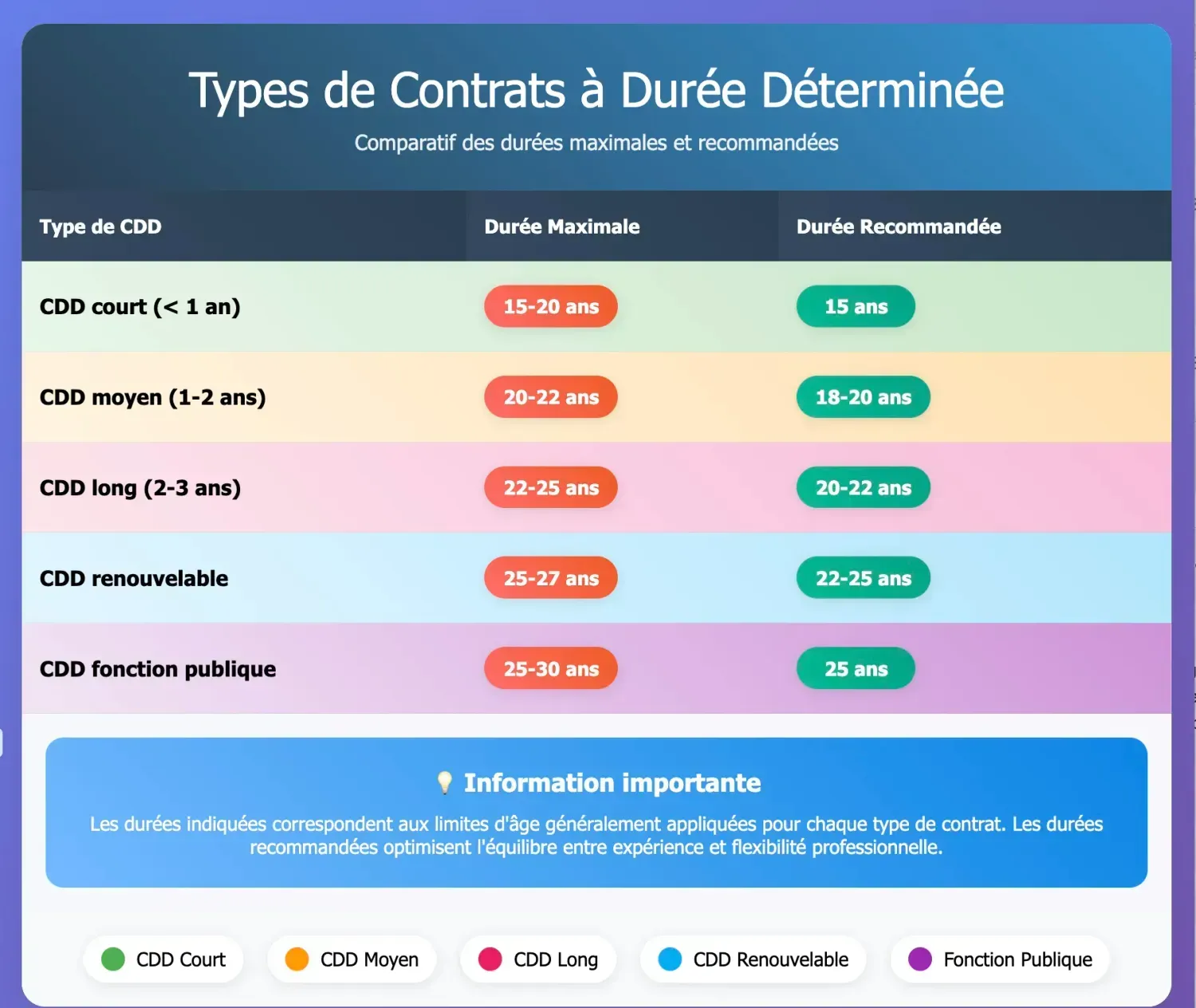

6.14.Quelle est la durée maximale de prêt accordée aux CDD ?

La durée maximale de prêt accordée aux emprunteurs en CDD est généralement limitée à 20-25 ans, soit 5 à 10 ans de moins que pour les emprunteurs en CDI.

Durées selon le profil CDD :

6.15.Quelles banques acceptent les prêts immobiliers pour les CDD ?

Plusieurs établissements bancaires ont développé des offres spécifiques pour les emprunteurs en CDD, avec des critères d'acceptation adaptés aux nouveaux profils d'emploi.

Banques les plus ouvertes aux CDD en 2025 :

1. Crédit Agricole

•Offre spécialisée : "Prêt Immo Évolution Professionnelle"

•Avantages : Taux préférentiel pour CDD > 2 ans, apport réduit à 15%

•Conditions : Secteur porteur, expérience professionnelle, garant recommandé

•Taux indicatif : CDI + 0,1% à 0,3%

2. Banque Postale

•Public cible : Fonctionnaires et agents publics en CDD

•Avantages : Conditions quasi-identiques au CDI, durée jusqu'à 30 ans

•Spécificité : Partenariat avec la fonction publique territoriale

•Taux indicatif : CDI + 0,05% à 0,2%

3. Crédit Mutuel

•Offre : "Prêt Immo Nouvelles Formes d'Emploi"

•Avantages : Étude personnalisée, accompagnement renforcé

•Conditions : Apport 20%, revenus réguliers sur 2 ans

•Taux indicatif : CDI + 0,2% à 0,4%

4. Boursorama Banque

•Avantages : 100% en ligne, frais réduits, réactivité

•Conditions : Profil digital, revenus élevés, apport 25%

•Spécificité : Processus accéléré, réponse sous 48h

•Taux indicatif : CDI + 0,3% à 0,5%

5. Société Générale

•Offre : "Crédit Immo Flexibilité"

•Avantages : Modularité des garanties, assurance adaptée

•Conditions : Secteur stable, perspectives d'évolution

•Taux indicatif : CDI + 0,2% à 0,6%

Banques régionales spécialisées :

•Crédit Coopératif : Économie sociale et solidaire

•Banque Populaire : Artisans et professions libérales

•CIC : Cadres et professions intellectuelles

Courtiers spécialisés CDD :

•Cafpi : Réseau national, expertise CDD

•Meilleurtaux : Comparaison en ligne, négociation

•Empruntis : Accompagnement personnalisé